17 شيئ يجب عليك التوقف عن إهدار نقودك خلالها

قد يعترينا جميعاً في وقتٍ من الأوقات شعورٌ بالندم عندما نشتري شيئاً ما ونكتشف لاحقاً أنَّه لم يكن ضروريَّاً، لا يرجع السبب في ذلك إلى أنَّنا محاطون بالأشياء التي يُعَدُّ شراؤها أمراً مغرياً فقط، بل ولأنَّ شراء أيِّ شيءٍ بضغطة زر أصبح أمراً في غاية السهولة على نحوٍ يدعو إلى العجب. ولكي نساعدك على اتخاذ قرارات ذكية فيما يتعلق بالإنفاق، وضعنا بين يديك هذه القائمة التي تضم سبعة عشر شيئاً يمكنك بدءً من اليوم التوقف عن إهدار نقودك من خلاله.

1- رسوم التأخير ورسوم الصراف الآلي:

كتبت "أليكس شامينيك" (Alex Schamenek) إحدى مستخدمات موقع "كوورا" (Quora): تتسبب غرامات التأخير والغرامات المفروضة على بطاقات الائتمان أو غير ذلك من أنواع الغرامات في ضياع النقود بلا أي فائدة. من بين الأمور الأخرى التي تتسبب أيضاً في ضياع النقود بشكلٍ عبثي رسوم الصراف الآلي، حيث يدفع المستهلكون في هذه الأيام ما يُعادل وسطياً 4.35 دولار في كلِّ مرةٍ يستخدمون فيها صرافاً آلياً يتبع لبنكٍ غير الذي تتبع له بطاقتهم الائتمانية. تشير "شامينيك" إلى ذلك بقولها: "إنَّ الافتقار إلى المسؤولية أمرٌ مُكلِف".

2- المنتجات ذات العلامة تجارية:

إذا كنت ترغب في توفير المزيد من النقود مع مرور الوقت فعليك بالمنتجات التي لا تحمل علامة تجارية. كتب "راميت سيثي" (Ramit Sethi) في كتابه الذي يحمل عنوان "سأعلمك كيف تكون غنياً" (I Will Teach You To Be Rich) "يجب عليك أن تحدد أولوياتك لأنَّه ليس في إمكانك أن تحصل على الأفضل من كلِّ شيء. اشترِ الأغراض التي تحمل علامة تجارية عندما يكون الشيء الذي ترغب في شرائه مهمَّاً بالنسبة إليك، ووفِّر بلا هوادة عند شرائك للسلع الثانوية من خلال الاعتماد على المنتجات التي لا تحمل علامة تجارية". من بين المواد التي يمكنك توفير النقود في أثناء شرائك لها أغراض الحمامات، والطعام، وملابس معينة، ومعدات الحيوانات الأليفة. ما هي الأشياء المهمة بالنسبة إليك؟ وما الأشياء التي يمكنك التخلي عنها؟ حدد الأشياء التي تريد وضعها ضمن أولوياتك والأشياء التي في إمكانك غض النظر عنها.

3- السلع الفائضة عن الحاجة:

عندما يتعفن الطعام فإنَّ هذا يُعَدُّ هدراً للأموال". ووفقاً لـ "دانا جاندرز" (Dana Gunders) إحدى العالمات المُختصَّات في مشروع مجلس حماية الموارد الطبيعية (Natural Resources Defense Council)، فإنَّ 60% من المستهلكين يرمون الطعام قبل أن يكون ثمَّة ما يستدعي ذلك، ونتيجةً لهذا فإنَّنا نرمي ما بين 15-25% من الطعام الذي نشتريه. تقول "جاندرز": "تخيل أن تخرج من البقالية حاملاً أربع أكياسٍ مليئةً بالأغراض وأن يسقط أحدها منك وألَّا تكلِّف نفسك عناء الانحناء لالتقاطه. هذا بشكلٍ أساسي ما يحدث في منازلنا في هذه الأيام".

4- آلات الألعاب التي تعمل بقطع النقود المعدنية:

تُعَدُّ آلات الـ "بينبول" (Pinball)، والـ "جيوكبوكس" (jukeboxes)، وألعاب الفيديو ألعاباً مثيرةً للإغراء، ويزيد من انجذابنا نحوها أنَّها تُعَدُّ غير مُكلفة ظاهرياً من الناحية المادية. فقد لا تكترث لمبلغٍ قليل يساوي 25 سنتاً، وبالتالي فإنَّك لن تفكر كثيراً قبل إنفاقه على هذه الألعاب. ولكنَّك قد تعتاد على اللعب بمثل هذه الألعاب، وإذا ما جلست في أحد المساءات وبدأت استخدامها مرةً تلو المرة، وكررت ذلك لعدة أسابيع على مدى عدة سنوات، فهذا يعني إنفاق مبلغٍ كبيرٍ من المال. عندما أتذكر الآن كم أنفقت على تلك الألعاب فإنَّني أتمنى لو أنَّ في إمكاني أن أستعيد كلَّ قطعةٍ دفعتها، لا سيما بعد أن أصبح في إمكاننا الآن الاستماع إلى أيِّ تسجيل عن طريق موقع "يوتيوب" (YouTube)، أو لعب ما لا يحصى عدده من الألعاب عبر الإنترنت".

5- تناوُل الطعام في الخارج:

كتب "كولمان فولي" (Coleman Foley) أحد مستخدمي موقع "كوورا" (Quora) "لقد كنت معتاداً على تناول الطعام في الخارج مرتين في كلِّ يوم. حتى وإن كنت لا تذهب إلى مطاعم باهظة التكلفة، فإنَّ تناول الطعام في الخارج يؤدي مع مرور الأيام إلى تراكم التكاليف وعندها قد لا يكون ثمَّة فرق بين المطاعم الباهظة والمنخفضة التكلفة". إنَّ تناول الطعام في الخارج بين حينٍ وآخر أمرٌ لا بأس به، ولكن كلما زاد عدد الوجبات التي تُعدِّها في المنزل، كلما زاد توفيرك في ميزانية الطعام، كما أنّ الوجبات التي تُعِدُّها بنفسك تُعَدُّ صحيَّةً أكثر من تلك التي تتناولها في الخارج. جرب أن تطهو بكميات كبيرة خلال نهاية الأسبوع بحيث تخزِّن ما يتبقى من طعام للغداءات خلال الأسبوع. يمكنك أيضاً الاستثمار من خلال شراء "جهاز طبَّاخ بطيء" (وهو جهاز طهي إلكتروني)، حيث تبلغ تكلفة الوجبة التي تُطهى باستخدام هذا الجهاز حوالي دولارين للشخص الواحد، في حين أنَّ متوسط تكلفة الوجبات الخارجية أو التي يتم تناولها في المطعم قد تصل إلى خمسين دولاراً لعائلة مكونة من أربعة أشخاص.

6- "المشتريات الاندفاعية":

يخطط الباعة بعناية لجعلك تنفق مزيداً من الأموال، ومن بين الخدع التي يستخدمونها عرض منتجاتٍ مُغرية ضمن الممرات التي ستقف فيها وتنتظر كي تحاسب عن مشترياتك بحيث تقوم بعمليات شراءٍ اندفاعية في أثناء انتظار دورك. بدلاً من دفع خمسة دولارات لشراء مجلة أو قطعة حلوى، استثمر هذه النقود في رحلة أو في أيِّ عملٍ مفيد يعود عليك بالربح لأنّ أكثر ما يبدد النقود هو شراء مواد للاعتقاد بأنَّها ستزيد من السعادة، في حين أنَّ إنفاق المبلغ نفسه من المال لخوض تجربة جديدة يمكن أن يزيد مقدار السعادة التي تشعر بها.

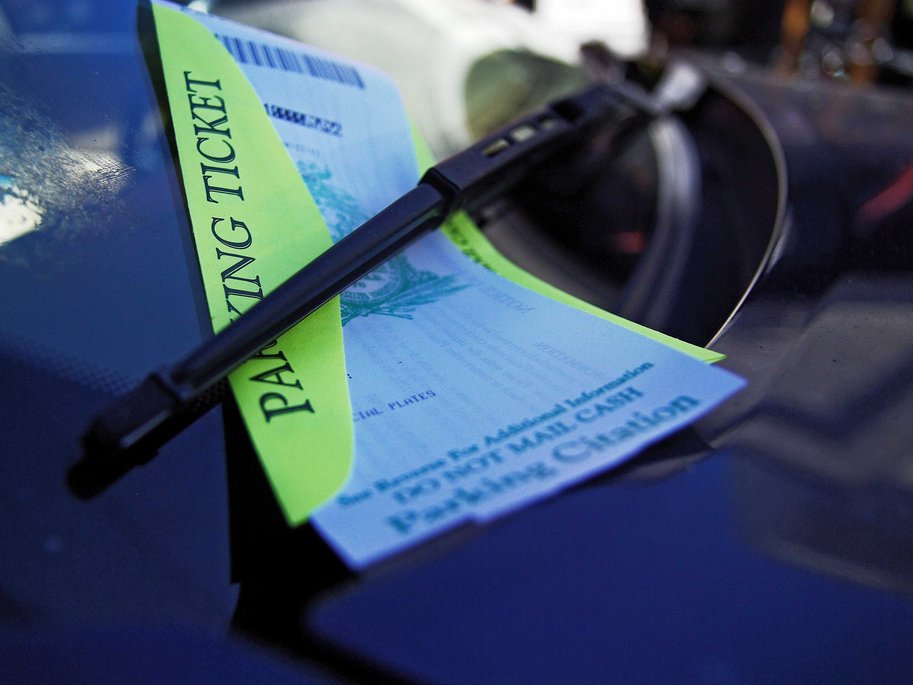

7- مخالفات ركن السيارات:

إنَّ مخالفات المرور ليست رخيصة، والقليل منها هنا وهناك سيكون مُكلفاً على المدى الطويل. حيث يبدأ الأمر بارتكاب مخالفة، ومن ثم التأخر عن دفعها، أو عدم دفعها، وفي النهاية قطر السيارة نحو الحجز. لقد وقعت في مشاكل من هذا النوع مراتٍ عديدة في مدينة نيويورك، حيث يكلف ذلك حوالي 275 دولار لاستعادة سيارتك، بالإضافة إلى دفع قيمة المخالفة.

8- القنوات التلفزيونية الكبلية:

وفقاً لتقارير نُشِرَت في مجلة "ذي أنترناشيونال بيزنس تايمز" (the International Business Times) فإنَّ متوسط ما تدفعه العائلات الأمريكية على قنوات الكيبل هو 64 دولاراً شهرياً، وهذا يعني 768 دولاراً في العام. يُعَدُّ هذا المبلغ مبلغاً كبيراً يتم دفعه مقابل خدمةً لا يستفيد منها الأشخاص بشكلٍ كامل. فمعظم البرامج التي تعرضها قنوات الكابل شنيعةٌ جداً مع وجود القليل من الاستثناءات. فبالنسبة إلى الأفلام يمكنك الاستغناء عن الأفلام التي تعرضها هذه القنوات باللجوء إلى الخدمة التي تقدمها شركة "نتفلكس" (Netflix). ولمتابعة المباريات الرياضية يمكنك الذهاب إلى منزل أحد الأصدقاء واصطحاب المرطبات معك. في هذه الحالة تكون قد ادَّخرت ما بين 40-80 دولار كل شهر على القنوات الكبلية وهذا يعني 300-2000 دولار خلال العام".

9- الشحن عبر الإنترنت:

يقدم معظم البائعين تقريباً عروضاً لإيصال ما تشتريه إلى باب منزلك من دون تكاليف إضافية. ولكنَّ شركتا "زابوس" (Zappos) و"أل أل بين" (L.L. Bean) تُعدَّان من بين الشركات النادرة المُختصَّة بتقديم عروضٍ مجانية لشحن أيِّ شيءٍ تشتريه، في حين أنَّ معظم شركات الشحن تطلب نسبةٍ من قيمة المشتريات مقابل عملية الشحن.

10- باقات العروض غير الضرورية في الهواتف الذكية:

كتب "راميت سيثي" (Ramit Sethi) "لدينا جميعاً (بمن فيهم أنا) في هواتفنا الخليوية مجموعة من باقات العروض، ولكنَّنا لا نكلف أنفسنا عناء التفكير فيما إذا كانت هذه الباقات التي نشترك فيها هي الباقات الأنسب لنا بالنظر إلى طريقة استخدام كل واحد فينا لهاتفه. فمتوسط فاتورة الهاتف الخليوي هي حوالي 50 دولار، وهذا يعني أنَّ ثمَّة 600 دولار في العام قابلة للتوفير". يفضِّل "سيثي" عند شراء هاتفٍ خليويٍّ جديد أن تُدفَع زيادة بسيطة مسبقاً عن طريق اختيار باقة البيانات والرسائل النصية اللامحدودة، ومن ثم ضبط إعدادات الهاتف لمراقبة حركة البيانات لمدة ثلاثة أشهر، وتحليل حجم الاستهلاك بعد هذه الأشهر الثلاثة بحيث تسطيع اختيار الباقة التي تتناسب واحتياجاتك. وفقاً لـ "سيثي" يمكن استخدام هذه المنهجية مع أي خدمة تعتمد على حجم الاستخدام.

11- قهوة الصباح:

تشير "شييلا أبافو" (Shiela Appavoo) إحدى مستخدمات موقع "كوورا" (Quora) إلى أنَّ قهوة الصباح هي من بين الأشياء المُكلفة على المدى الطويل. وتضيف: "بعد دفع البقشيش تصبح تكلفة فنجان القهوة كاملةً خمسة دولارات، وإذا استمريت يوميَّاً على هذا المنوال، فهذا يعني 1200 دولار في العام – من دون حساب أسعار قطع الحلوى". قرَّرَتْ "شييلا" منذ عدة سنوات أن تضع حدَّاً لهذا، حيث تقول: "لقد اشتريت آلةً غالية نوعاً ما لصنع القهوة، ولكنَّني وجدت خلال بضع شهور أنَّها قد غطت تكلفة شراءها. وبعد أن جربت القهوة التي أصنعها في المنزل وجدت أنَّها ألذُّ من تلك التي كنت أحصل عليها في محل بيع القهوة، كما أنَّني أصبحت أتناول فطوراً صحياً في المنزل بدلاً من قطع الحلوى تلك التي كنت أتناولها على عجل". عندما تعيد تلك النقود التي تنفقها كلِّ يومٍ على قهوة الصباح إلى جيبك فإنَّها بعد عدة عقود ستشكل مبلغاً كبيراً من المال.

12- الميّزات غير الضرورية:

كن حذراً من تلك الميزات التي يسعى الباعة جاهدين لإقناعك بشرائها، كالضمانات الخاصة بالأجهزة الإلكترونية والتي تمتد لفترات طويلة، بالإضافة إلى تلك الخدمات التي يقدمونها لتوفير الحماية لسيارتك الجديدة. فمن بين جميع تلك الميزات، فإنَّنا لا نستخدم سوى نسبةٍ ضئيلةٍ جداً لا سيما الميزات التي تتطلب قراءة دليل الاستخدام أو حضور دروسٍ عبر الإنترنت. تُعَدُّ السيارات الفخمة من بين أكثر الأشياء التي يُروَّج من خلالها لمثل هذا النوع من الميزات، والتي تصبح قديمة تقريباً بمجرد وصولها إلى السوق". غالباً ما تعادل قيمة هذه الكفالات تكلفة استبدال القطعة التي اشتريتها بأخرى جديدة أو مستعملة، أو إصلاحها. فقبل أن تنساق وراء إغراء تلك الإضافات اسأل نفسك هل هي ضروريَّةٌ بالفعل.

13- بطاقات اليانصيب:

لا ضير بين الحين والآخر في شراء بطاقات اليانصيب لمجرد التسلية فقط، ولكن إيَّاك أن تعتاد على ذلك أو أن تتوقع الربح في كل مرةٍ تشتري فيها بطاقة يانصيب. وعلى الرغم من ضآلة احتمالات الربح، إلَّا أنَّ العديد من الأشخاص يستمرون في تبديد أموالهم على بطاقات اليانصيب، في حين أنَّه يمكنهم استثمار هذه النقود في حسابٍ تقاعدي أو في غير ذلك من المشاريع الادخارية.

14- الاشتراكات:

يُعَدُّ الاشتراك في المجلات، أو الصحف، أو في النوادي الرياضية أمراً مُكلفاً، وغالباً فإنَّنا لا نستخدم تلك الاشتراكات بالشكل الذي خططنا له عن بداية الاشتراك. ينصحنا "سيثي" (Sethi) أن نتبع ما سماه النهج "الانتقائي" والذي يستفيد من العامل النفسي من أجل تقليص النفقات. يقول "سينثي" (Sethi) في كتابه "سأعلمك أن تصبح غنياً" (I Will Teach You To Be Rich) موضِّحاً هذه الفكرة: "ألغِ جميع الاشتراكات غير الضرورية: المجلات وقنوات الكيبل وحتى النادي الرياضي واشترِ ما تحتاج إليه فقط. فبدلاً من أن تدفع لعشرات القنوات التي لا تشاهدها على الكيبل، اشترِ فقط البرامج التي تودُّ مشاهدتها مقابل 1.99 دولار لكل حلقة وذلك عبر تطبيق "آي تونز" (iTunes). أما بالنسبة إلى النادي الرياضي ادفع فقط عن اليوم الذي تذهب فيه إلى النادي". وأضاف "سيثي" (Sethi) أنَّ ما يجعل هذا الأسلوب ناجحاً هو الأسباب الثلاثة الآتية: أولاً، أنَّك على الأرجح تدفع الكثير من الأموال في جميع الأحوال. ثانياً، أنَّك مضطرٌّ إلى أن تكون حذراً في إنفاقك. ثالثاً، أنَّك ستعرف قيمةً أكبر للأشياء التي تدفع لأجلها.

15- الوجبات السريعة:

عندما تتناول طعامك في مطاعم الوجبات السريعة فإنَّك لا تؤذي نفسك فحسب بل وتؤذي جيبك أيضاً، حيث كتب "ديفيد ستيوارت" (David Stewart) أحد مستخدمي موقع "كوورا" (Quora) "تصيبني القشعريرة عندما أتذكر كم صرفت من الأموال على الوجبات السريعة والمشروبات الغازية عبر السنوات الماضية. فلو أنَّني استعضت عنها بالطعام المنزلي والماء لوفَّرت الكثير من النقود".

16- السيارات الجديدة:

يقول المُخطِّط المالي المعتمد "مايكل أيجان" (Michael Egan): "يملُّ الناس من السيارات بسرعة، فهم دائماً ما يرغبون في اقتناء سياراتٍ جديدة، وهذا يعني بأنَّهم سينفقون أموالهم على السيارات بشكلٍ دائم. ولكنَّ ثمَّة قدراً كبيراً من اللامبالاةٌ فيما يتعلق بقيمة السيارات. فلماذا ترغب في إنفاق الكثير من الأموال على شيءٍ سيصبح من دون قيمة بعد عدة سنوات؟". لديك خيار شراء السيارات المستعملة، فهو سيوفر عليك قدراً كبيراً من المال.

17- الهدايا الرديئة:

فكِّر مليَّاً قبل أن تشتري لوالدك ربطة عنقٍ أخرى ليضيفها إلى ربطات العنق المدفونة في خزانته أو زوجين آخرين من الجوارب لأمك لكي تضعهما فوق كومة الجوارب التي لديها.

المصدر: هنا